[Blockchain] 가버넌스 토큰에 밸류에이션을 할 수 있을까?

![[Blockchain] 가버넌스 토큰에 밸류에이션을 할 수 있을까?](https://images.unsplash.com/photo-1636587224433-3cd253788c40?crop=entropy&cs=tinysrgb&fit=max&fm=jpg&ixid=M3wxMTc3M3wwfDF8c2VhcmNofDF8fHRva2VufGVufDB8fHx8MTY4NzI2OTUzMXww&ixlib=rb-4.0.3&q=80&w=2000)

[요약]

- 가버넌스 토큰은 소유권을 가진다는 점에서 web2의 주식과 유사한 성격을 가지고 있다

- 주식의 경우 대량 매수를 통해 회사의 경영에 깊게 관여할 수 있다. PEF는 이를 통해 회사 자산을 매각하여 배당을 늘리거나 경영을 도와 회사 가치를 키우는 등 여러 전략을 구사한 바 있다.

- Defi 프로젝트의 경우 시가총액이 자본(트레저리)보다 매우 높아 PBR이 높다. 따라서 프로젝트의 자산을 매각하는 전략을 구사하기 어렵다.

- 가버넌스 토큰을 통한 가버넌스 참여 역시 완전하지 않다. 프로젝트의 프로포절 집행 구조가 완전 자동화가 아닐 수 있고, 컨트랙트의 한계 또한 존재한다.

- 크립토 프로젝트가 가버넌스 토큰의 가치를 높이기 위해 해야할 방안으로 다음을 제안한다. 1) 프로젝트가 프로포절이 통과되면 100% 집행된다는 것을 보장 2) 소스 코드 변경이나 경영진 교체와 같은 프로포절을 제시할 수 있다고 열어두고 팀이 이행하지 않을 시 받을 페널티 설정

[목차]

- 들어가며

- 가버넌스 토큰이란

- PEF 가버넌스 사례

- 분석할 크립토 프로젝트 카테고리 정하기 - Defi

- Defi 가버넌스 토큰의 하방 - 트레저리

- Defi 가버넌스 전략

- 크립토에서 PEF 가버넌스 한계

- 결론

1. 들어가며

현재 거의 모든 크립토 프로젝트들은 가버넌스 토큰을 가지고 있다. 크립토에서 가장 중요하게 다루는 가치 중 하나는 탈중앙화다. 따라서 프로젝트의 중요 결정을 토큰 홀더들에게 위임하는 가버넌스 토큰은 프로젝트에서 필수가 되었다.

가버넌스 기능 자체는 토큰 홀더에게 수익을 안겨주지 않는다. 하지만 유니스왑의 가버넌스 토큰인 uni는 배당과 같은 다른 기능이 없음에도 높은 시가총액을 형성하고 있다. 우리는 가버넌스 토큰의 가치를 어떻게 측정할 수 있을까?

우리는 이 글에서 가버넌스 토큰을 web2에서 가버넌스를 할 수 있는 주식과 비교를 함으로써 주식의 밸류에이션을 크립토에서 적용할 수 있는지 검토하고자 한다. 또한 가버넌스 토큰의 가치를 끌어올리려면 프로젝트가 어떤 것에 중점을 두어야 할지 알아볼 것이다.

2. 가버넌스 토큰이란

글을 시작하기 앞서 먼저 가버넌스 토큰이 무엇인지 알아보자. 가버넌스 토큰은 크립토 프로젝트의 방향을 결정하는 프로포절에 대해 투표를 할 수 있는 권리를 주는 토큰이다. 일반적으로 토큰 1개당 홀더에게 투표권 1개가 주어지며 많은 토큰을 가진 홀더의 영향력을 줄이기 위해 quadratic voting 등이 적용되기도 한다. 프로포절 투표는 스마트 컨트랙트 위에서 이루어지며 이를 통해 투표 결과가 자동으로 집행되게 된다(뒤에서 알아보겠지만 꼭 그렇지는 않다).

가버넌스 토큰은 전통 금융의 주식과 공통점이 많다. 주식은 회사의 ownership을 가지고 있어 주주총회를 통해 회사의 안건에 투표할 수 있다. 가버넌스 토큰이 프로젝트의 ownership을 가지고 있어 프로포절에 투표하는 것과 매우 흡사하다. 또한 주로 투자자로부터 자본을 받기위해 회사/프로젝트가 주식/가버넌스 토큰을 발행하기에 발행하는 이유도 같다.

투자자 입장에서 차이점은 주식은 배당을 받을 수 있고 관련 법도 존재하는 반면 가버넌스 토큰은 프로젝트에 따라 다르기에 이자율 측면에서 가버넌스 토큰의 매력도가 떨어진다. 하지만 가버넌스 토큰은 24시간 거래가 되므로 주식보다 거래가 훨씬 쉽고 담보로 대출을 하는 등 유동성 확보가 쉬워 법적으로 여러 규제가 있는 주식보다 높은 수익률을 노려볼 수 있다.

프로젝트 입장에서 가버넌스 토큰의 가장 큰 매력 중 하나는 발행과 분배가 쉽다는 것이다. 주식은 여러 법적 절차를 거쳐 투자자와 임직원에게 발행이 되지만 토큰은 스마트 컨트랙트를 통해 자동으로 이해 관계자들에게 발행이 될 수 있다. 그뿐만 아니라 초기 참여자들에게 가버넌스 토큰을 발행하여 온보딩시키는데 사용할 수 있다. 반대로 주식회사가 자신의 플랫폼을 사용할 때 자기 회사의 주식을 발행해 나눠준다면 여러 법적 문제를 해결해야 할 것이다. 즉 크립토 프로젝트는 참여자들을 검증 및 인증할 법적 강제성이 없고 스마트 컨트랙트로 중간자 없이 토큰을 발행할 수 있어 주식에 비해 가버넌스 토큰을 활용하기 훨씬 쉽다.

가버넌스 토큰의 문제점은 프로젝트가 토큰을 발행하기 쉽다는 것에서 발생한다. 크립토 프로젝트마다 가버넌스 토큰으로 투표할 수 있는 시스템이 제대로 마련되어 있지 않거나 투표할 수 있는 것들이 제한될 수 있다. 최악의 경우 팀이 트레저리에 보관되어 있던 자금을 마음대로 사용해도 제지하지 못할 수 있다. 전통적인 증권은 홀더의 권리가 계약서에 적혀져 있고 법원에서 풀 수 있으나 토큰은 현재 분쟁을 해결할 주체가 없는 상태이다. 프로젝트가 아무런 제약 없이 토큰을 발행하기 쉬우니 그 리스크를 투자자가 감당하게 되는 것이다.

주식과 가버넌스 토큰은 세세한 부분에서 차이는 있지만 ownership을 가진다는 가장 큰 특징은 동일하기에 주식처럼 가버넌스 토큰이 프로젝트의 가치를 반영할 수 있는지 살펴볼 것이다. 주식의 경우 (주식의 가격)*(주식의 개수)으로 계산되는 회사의 시가총액은 회사의 가치와 비슷한 값으로 시장 참여자들에 의해 맞춰지는 경향이 있다. 크립토 프로젝트가 주식처럼 가버넌스가 작동할 수 있는 구조라면 전통 금융에서 PEF 가버넌스 플레이가 크립토 프로젝트에서 가능할 것이다. 이 경우 가버넌스 토큰도 주식처럼 시가총액이 회사의 가치를 따라갈 수 있다. 따라서 이 글에서는 PEF 가버넌스 사례를 조사하고 그러한 전략을 그대로 크립토에서 수행할 수 있는지 확인할 것이다.

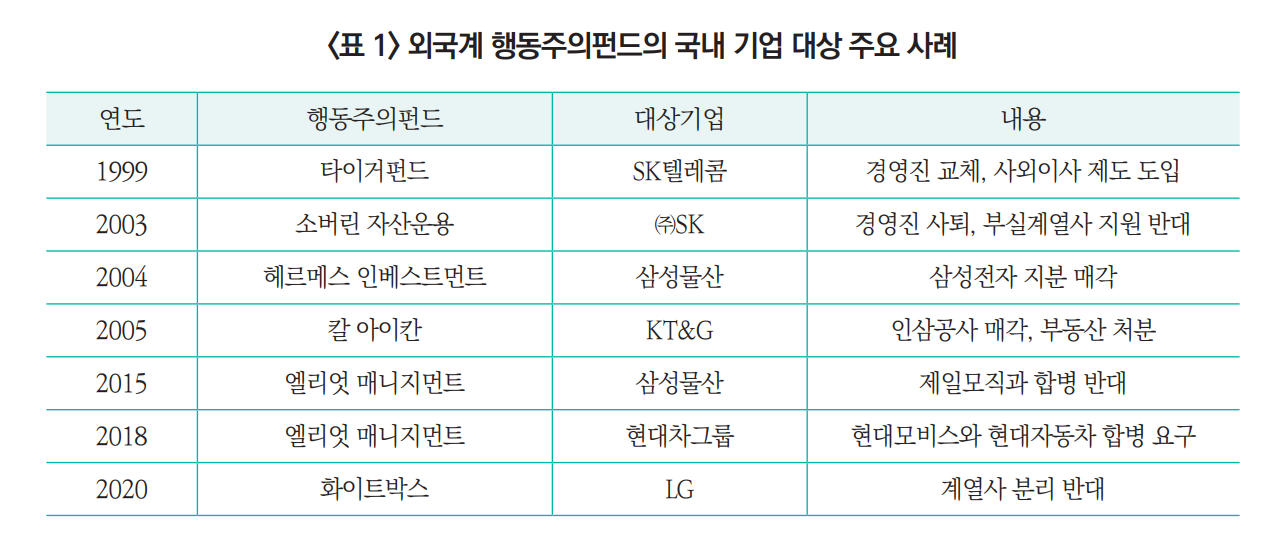

3. PEF 가버넌스 사례

PEF란 Private Equity Fund로 소수의 투자자들로부터 사모 방식으로 자금을 모집하여 기업의 지분 등에 사적인 방법으로 투자하는 펀드를 말한다. PEF의 투자전략은 크게 4가지로 나눌 수 있다.

1) 창업단계의 기업 지분에 투자하여 수익을 추구하는 VC

2) 기업의 경영권에 투자하여 기업 가치를 높인 후 매각하는 바이아웃

3) 부채와 지분투자의 중간성격을 가진 CB,BW 등에 투자하는 메자닌

4) 현금흐름에 문제가 있는 부실 기업의 채권에 투자하는 부실채권투자

가버넌스 토큰은 기업의 지분 및 경영권과 유사한 성격을 가지므로 1), 2)의 케이스를 적용해볼 수 있다. 1)의 경우 프로덕트 자체뿐만 아니라 창업자 및 팀원, 프로덕트의 로드맵 등 밸류에이션에 여러 요소가 중요하게 고려되기 때문에 다루기 상당히 까다롭다. 이번 글에서는 프로덕트만 고려한 가버넌스 토큰 밸류에이션을 보고자 하기 때문에 2)의 케이스에 대해서 다루려고 한다.

PEF 바이아웃 전략은 크게 저평가된 자산을 재평가해 밸류를 올리거나 경영에 도움을 줘 회사 자체를 성장시키는 전략으로 나눌 수 있다.

3-1) 기업의 저평가된 비유동자산 매각 및 배당

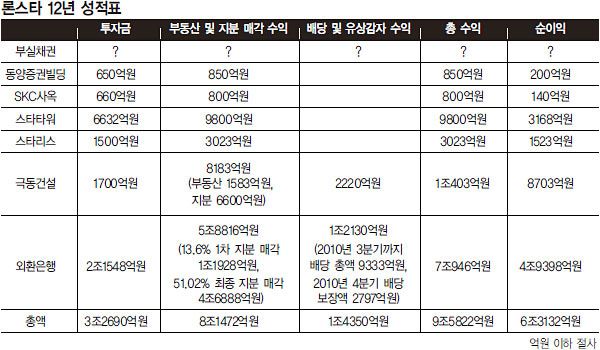

저평가된 자산을 재평가해 수익을 챙긴 대표적인 PEF 사례는 2000년대 초반 우리나라에서 큰 수익을 남긴 론스타를 들 수 있다.

1997년 외환위기 이후 극동건설은 재무적 어려움을 겪어 법정관리를 맞는다. 경영이 어느정도 정상화된 이후 법원은 극동건설을 매물로 내놓았는데, 론스타는 2003년 1700억원을 투자해 극동건설 지분 98.1%를 취득한다(정확히는 1476억의 자금을 투자했고 소액주주 지분을 매입해 소각하는데 224억을 들여 자진 상장폐지를 했다).

론스타는 이 극동건설 1700억을 투자한 극동건설에 총 이익 8800억을 내며 엄청난 수익률을 남겼다. 론스타의 수익은 회사의 유형자산 매각 및 배당으로 얻은 수익과 회사 지분가치 상승으로 얻은 수익으로 나눌 수 있다.

먼저 유형자산 매각을 살펴보자. 론스타는 극동건설 유형자산 중 가장 큰 비중을 차지하고 있는 사옥인 극동빌딩을 1583억에 매각했다. 장부가액으로 토지 730억, 건물 497억원이던 극동빌딩이 1583억원에 매각되었으므로 극동건설은 356억원의 유형자산처분이익이 발생한다. 그 외에도 대부분의 유형자산을 매각함에 따라 극동건설은 2003년 말에 기초 유형자산 장부가액의 12% 수준만 남게된다. 이렇게 극동건설은 저평가된 유형자산들을 매각하여 현금성 자산을 많이 보유하게 되었다.

론스타는 이 자금들을 유상감자를 통해 즉시 회수했다. 유상감자는 회사가 주주에게 대가를 지불하고 주식을 되사오는 것을 말한다. 극동건설의 유상감자는 극동건설의 유일한 주주는 론스타이므로 극동건설은 론스타에게 대가를 지불하고 극동건설의 주식을 회수하는 것이다. 론스타는 유상감자로 인수한 첫해인 2003년에는 650억원을, 그 다음해에는 875억을 회수하여 총 1525억원을 회수한다. 회사에 대한 지분율(100%)는 그대로 유지하면서 1525억을 회수한 것이다.

유상 감자로 현금성 자산을 회수했을 뿐만 아니라 배당으로 회사의 이익을 회수하였다. 배당의 지급여부 및 지급수준은 주주총회에서 결정된다. 론스타가 지분 100%를 소유하고 있으므로 론스타가 결정하기만 하면 얼마든지 스스로 주주총회를 열어 배당금 지급을 결정할 수 있다. 극동건설은 2003년 당기순이익의 25%, 2004년 당기순이익의 52%, 2005년 당기순이익의 97%를 배당금으로 지급했다. 그 결과 배당금으로 2004년부터 2006년까지 3년간 총 695억원을 회수한다. 이로써 론스타는 3년간 유상감자와 배당금만으로 투자액을 훨씬 뛰어넘는 2200억을 회수한다.

한편으로 인력을 구조조정하고 비용 절감에 힘써 극동건설의 부채비율을 크게 낮추었다. 극동건설의 경영이 호전되자 2007년 론스타는 웅진그룹에 극동건설을 6600억에 매각하여 마지막까지 큰 수익을 남기며 떠난다.

우리가 론스타 사례에서 주목해야할 지점은 저평가된 자산 매각 및 배당이다. 회사에 지분을 많이 가지고 있어 자산 매각 및 배당 결정을 좌지우지할 수 있다면 론스타의 사례처럼 회사에서 쉽게 현금을 회수할 수 있다. 예를 들어 시가총액에 비해 가치가 큰 유형 자산을 가진 회사가 있다면 이 회사의 지분을 전량 인수한 뒤 유형자산을 매각하고 유상 감자 및 배당으로 투자 금액 이상을 회수하는 전략을 세울 수 있다. 극동건설도 이 예와 비슷한 사례이다.

따라서 아주 단순하게 생각했을 때 회사의 시가총액 하방은 (회사의 유형자산 가치 + 회사의 현금성 자산 - 부채)이라고 볼 수 있다. 회사의 유형자산 가치가 저평가되어 실제 가치에 비해 시가총액과 갭이 벌어져 있는 상황이라면 PEF 입장에서 꽤 좋은 투자기회일 수 있는 것이다.

이러한 케이스를 비추어 보았을 때 만약 크립토 프로젝트에서 극동빌딩처럼 저평가된 자산이 존재한다면 해당 프로젝트의 가버넌스 토큰은 재평가 받을 가능성이 있다. 크립토 프로젝트마다 가버넌스 정책이 조금씩 다르지만 보통 프로포절이 과반 이상의 찬성표를 얻으면 통과된다. 따라서 과반 이상의 가버넌스 토큰을 매수한 뒤 자산 매각 & 배당을 제안하는 프로포절을 통과시키면 손쉽게 투자 금액을 회수할 수 있다.

하지만 크립토에서 이러한 전략이 적용되려면 여러 조건이 만족되어야 한다. 먼저 시가총액이 프로젝트가 가지고 있는 자산과 비슷하거나 낮아야 한다. 또한 프로포절로 프로젝트의 자금 매각 & 이동이 결정될 수 있어야 하며 프로젝트 팀의 개발자 등 불만이 있는 누군가가 프로포절 실행에 관여할 수 없어야 한다.

3-2) 회사 경영을 도와 회사 밸류 상승

PEF 전문성을 살려 회사 정책 결정에 도움을 주어 투자한 회사의 밸류를 상승시키는 전략도 있다. 간단하게 몇 가지만 살펴보자.

(1) 메디트

UCK(유니슨캐피탈코리아)는 경영참여를 전제로 투자에 집중하는 PE 하우스이다. 최근 UCK의 대표적인 투자는 메디트가 있다.

UCK의 메디트 투자는 투자 원금 대비 수익률 6.5배, IRR 80% 수준의 성과를 거두었다. 2019년 UCK는 메디트의 지분 50%+1주를 3200억에 인수하였다. 이때 메디트의 기업 가치는 6000억 수준이었지만 2022년 MBK에 메디트 지분 99.5%를 2조4500억에 매각하였다.

메디트는 UCK 인수 이후 고속성장 거듭하였다. 글로벌 영업 조직을 신설하고 해외 시장에 공격적으로 진출하였고, 신제품 출시도 게을리하지 않았다. 그 결과 UCK 투자 당시 글로벌 구강스캐너 시장 점유율 4위였지만 투자 3년만에 1위로 도약할 수 있었다.

이후 UCK는 덴탈케어 산업에 대한 투자 전문성을 바탕으로 MBK와 컨소시엄을 맺어 오스템임플란트도 인수도 하였다. 3년간 메디트 경영을 맡으면서 전문성을 갖춰 오스템 임플란트의 최규옥 회장을 설득할 수 있었다.

(2) 한국유리공업(한글라스)

2019년 글랜우드PE는 한국유리공업 지분 100%를 3100억에 인수후 2023년 LX인터내셔널에 5904억에 매각했다. 투자 원금 대비 수익률은 2.3배, IRR는 30%이다.

글랜우드PE는 한국유리공업 인수 후 미래 먹거리를 모색하며 밸류를 키우는데 집중하였다. 1000억 규모 CAPEX를 투자해 판유리 생산 역량을 확대 및 고부가 특수유리 라인업을 강화했다.

하지만 경영을 도와 밸류업하는 사례는 범용적인 밸류에이션에 적용하기 부적합하다. 앞서 살펴본 케이스는 PEF가 해당 도메인에 대한 이해를 바탕으로 직접 경영에 참여하는 것이다. 즉 누군가에게는 다소 비싸보일 수 있어도 자신있는 PEF가 잠재력을 이끌어 가치를 더욱 끌어내는 것이 가능하다. 하지만 이를 고려하여 주식의 가치를 눈에 보이는 것보다 더 높게 매기는 것은 대다수의 투자자들에게 어려울 것이다.

크립토 역시 가버넌스 토큰에 밸류에이션을 할 때 “뛰어난 누군가가 해당 프로젝트의 잠재력을 이끌어낼거다”라는 가정을 넣기는 어렵다.

3-3) PEF 전략 사례 및 가버넌스 토큰의 밸류에이션 정리

위 PEF 전략 사례에서 참고했을 때 가버넌스 토큰을 밸류에이션하는 방법은 저평가된 자산을 하방에 넣는 것이다. 가버넌스 토큰의 과반을 인수해 프로젝트를 성공적으로 더 발전시키는 것을 밸류에이션 포함해 가치를 반영하기 어렵다. 다만 가버넌스 토큰 과반을 점유했을 때 프로젝트의 방향을 “그 어떤 것에 대해서도 방해받지 않고” 좌지우지할 수 있다면 경영권 프리미엄이 토큰 가격에 반영될 수 있다.

4. 분석할 크립토 프로젝트 카테고리 정하기 - Defi

이번 글에서 다룰 가버넌스 토큰으로 밸류에이션할 수 있는 프로젝트의 조건은 다음과 같다.

- 가버넌스 토큰이 존재

- 프로젝트가 벌어들이는 수익 존재

- 가버넌스 토큰이 수익/재무에 직접 영향을 주는 프로포절에 투표 가능

현재 돈을 벌고 있지 못하는 프로젝트는 이번 글에서 다룰 프로젝트에서 제외한다. 수익이 없는 프로젝트는 적자를 보는 회사와 같다. 지속적으로 수익이 없는 회사는 망한다. 따라서 돈을 계속 벌지 못하는 프로젝트는 밸류에이션이 0에 수렴할 것이다. 물론 현재는 적자지만 미래에 수익을 크게 낼 수 있는 프로젝트들도 존재하지만 이러한 프로젝트들을 밸류에이션하려면 고려해야할 조건들이 너무 많아 단순화를 위해 제외하겠다.

가버넌스 토큰이 수익/재무에 영향을 주지 못한다면 밸류에이션을 하기 어렵다. 주식은 주주총회를 통해 수익/재무에 직접 영향을 줄 수 있다. 따라서 PEF 사례에서 보았듯이 저평가된 자산을 매각하여 배당을 해서 수익을 직접 창출하거나 구조조정을 통해 회사의 재무 개선 혹은 경영에 참여하여 회사의 밸류를 높일 수 있다. 가버넌스 토큰으로 이러한 전략을 행할 수 없다면 주식의 사례를 참고하여 밸류에이션 할 수 없을 것이다.

따라서 우리는 위 3가지의 조건을 만족하는 프로젝트의 가버넌스 토큰을 밸류에이션하고자 한다. Defi 프로젝트의 경우 위 3가지 조건을 만족하는 프로젝트들이 많았다.

따라서 Defi 프로젝트를 다뤄볼 것이다.

5. Defi 가버넌스 토큰의 하방 - 트레저리

앞서 3번에서 아주 단순하게 회사의 시가총액 하방은 (회사의 유형자산 가치 + 회사의 현금성 자산 - 부채)라고 볼 수 있다고 했었다. 이를 토대로 어떤 경우에 회사의 가치가 재평가받을 수 있는지 알아보자.

회사 자산 종류는 크게 현금성 자산(현금, 매출 채권, 금융상품 등), 비유동성 자산(회사 사옥, 공장, 기타 부동산 등), 기타(타 회사의 지분, 재고 등)로 분류할 수 있다. 현금성 자산은 대부분 그 가치를 명확하게 시장에서 측정할 수 있기 때문에 비유동성 자산 혹은 기타 자산의 실제 가치보다 낮게 가치가 측정되어 있다면 회사의 시가총액이 나중에 재평가를 받을 여지가 있는 것이다. 앞서 봤던 론스타가 극동건설의 사옥을 높은 가격에 매각하는 것을 예로 들 수 있다.

회사를 Defi 프로젝트로 치환한다면 시가총액 하방은 어떻게 계산할 수 있을까? Defi에서 유형자산, 현금성 자산, 부채는 아래와 같다.

- 유형 자산: Defi 프로젝트에서 유형자산은 존재하지 않는다. 유형자산은 일단 비유동자산이기 때문에 모든 것이 토큰으로 유동화되어 있는 크립토 프로젝트에서는 존재할 수 없다.

- 현금성 자산: Defi 프로젝트가 가지고 있는 모든 자산은 현금성 자산이라고 볼 수 있다. 매각을 하기 너무나도 용이하기 때문이다. Defi 프로젝트가 운영하는 스왑 풀, 스테이킹 풀, 렌딩 풀, 트레저리 등이 모두 포함된다.

- 부채: Defi 프로젝트가 가진 자산 중 타 사용자가 빌려준 자산을 말한다. 예를 들어 Dex라면 스왑 풀은 유동성을 공급한 사용자들의 자산으로 이루어졌으므로 부채이다. 즉 Defi 프로젝트에서 DAO 소유의 트레저리를 제외한 모든 자산은 부채이다.

Defi 가버넌스 토큰 시총 하방은 트레저리다. Defi 가버넌스 토큰으로 결정할 수 있는 것은 DAO가 보유한 자산이고 트레저리가 유일하기 때문이다. Defi가 가지고 있는 풀 등은 유저가 유동성을 뺄 수 있기에 가버넌스 토큰의 권한 밖이다.

트레저리를 Defi 프로젝트의 자본(자산 - 부채)이라고 했을 때 PBR 밸류에이션을 적용해볼 수 있을까? PBR은 주식에서 자본으로 밸류에이션하는 대표적인 방법으로 시가총액/자본으로 계산된다. 보통 시가총액보다 자본이 크면 저평가라고 볼 수 있다. Defi를 예로 들면 가버넌스 토큰을 전부 매수하고 트레저리를 팔아 배당을 주면 이득이기 때문이다.

대다수의 Defi의 PBR은 1을 훨씬 상회한다. 대표적인 Defi 프로젝트인 Lido는 23년 6월 17일 기준 시총 1.6B, TVL 12.75B, 트레저리 65.86M이다. PBR이 24.29로 높게 형성되어 있다. AAVE(20.5), 1Inch(13.59), Yearn Finance(10.88) 등도 꽤 높다.

이에 반해 코스피의 평균 PBR은 0.9로 대부분의 경우가 자본 > 시총이다. 한국 주식시장은 대주주가 자신의 물량을 넘기는 경우가 드물고 상속세 이슈로 인한 코리안 디스카운트가 있어 코스피의 PBR이 낮게 형성되어 있다고 주장할 수도 있다. 하지만 이를 감안해도 Defi 프로젝트의 PBR은 매우 높다.

또한 Defi의 트레저리 자산은 재평가되기 힘들다. 극동빌딩 케이스처럼 장부가치보다 높은 가격에 매각되는 케이스가 크립토에서는 발생하기 어렵다는 얘기다. 크립토에서는 모든 자산이 유동화가 가능하기 때문에 가치를 어느정도 인정 받는 자산은 Dex 등을 통해서 쉽게 거래를 할 수 있다. 거래가 쉬운 자산은 시장에서 적정한 가격에 매매되고 있을 가능성이 크다. Web2에서도 재평가 받기 쉬운 자산은 거래가 어려운 비유동성 자산이다. 예를 들어 건물 및 토지의 경우 거래 사례가 적기 때문에 현재 가치가 어느 정도일지 가늠하기 쉽지 않다. 따라서 트레저리 자산 가치가 재평가되어 Defi 시가총액이 PBR 밸류에이션으로 정당화되기는 힘들 것이다.

따라서 론스타처럼 저평가된 자산을 타깃으로 거버넌스 토큰을 매수하는 것은 매우 어렵다. Defi는 트레저리가 하방이자 자본이므로 PBR 밸류에이션을 하기 적합하지 않다.

6. Defi 가버넌스 전략

론스타는 극동빌딩을 매각한 것 외에도 구조조정을 통해 회사의 비용을 통제해 회사의 이익을 늘려 회사의 가치를 키웠고 주식의 배당도 늘렸다. Defi에서도 가버넌스 토큰의 지분을 활용해 구조조정과 같이 프로젝트의 비용을 통제할 수 있을까? 만약 이것이 가능하다면 PBR 밸류에이션 외에도 다른 방법으로 밸류에이션 할 수 있는 툴을 찾을 수 있을 것이다.

6-1) 구조조정을 통해 프로젝트의 비용을 통제할 수 있는가

크립토 프로젝트는 사실 줄일 수 있는 비용이 많지 않다. 크립토 프로젝트의 비용은 크게 3가지로 분류할 수 있다.

- 서버 및 인프라 비용

- 인건비

- 마케팅 비용

서버 및 인프라 비용은 줄이기 어려운 필수 비용이다. 많은 IT 회사들의 비용이 서버 비용으로 지출된다. 보통 핵심 비즈니스 로직을 구성하고 실행시키기 위해 많은 서버를 사용하므로 많은 회사들이 로직을 최적화하여 서버 비용을 줄이려고 노력한다. 하지만 크립토 프로젝트는 핵심 로직을 담고있는 스마트 컨트랙트가 블록체인에 올라가 있다. 따라서 크립토 프로젝트가 지출하는 서버 및 인프라 비용은 웹페이지 및 DB 구축 등에 사용되며 이는 최적화하기 어려워 줄일 수 있는 여지가 적다.

인건비 역시 줄이기 어려운 필수 비용이다. 대부분의 크립토 프로젝트가 소수 인원으로 구성되어 있고 한 사람당 많은 일을 할당받기에 성급하게 인원을 감축시키는 것은 프로젝트 가치의 저하로 이어질 가능성이 크다.

크립토에서 마케팅 비용은 어떤 것일까? 많은 크립토 프로젝트는 비용을 지불해 광고를 하기보다 트위터 및 디스코드 등에서 홍보를 하는 경우가 많다. 따라서 마케팅 비용 자체는 거의 없다.

하지만 사람을 모으기 위해 리워드로 가버넌스 토큰을 찍어서 참여자에게 배분하는 것이 마케팅 비용보다 더 큰 문제이다. 가버넌스 토큰 오너의 지분을 희석시킨다는 점에서 주식에서 증자와 비슷하다. 프로젝트의 가치가 같다고 가정할 때 가버넌스 토큰의 개수가 늘어나므로 한 가버넌스 토큰의 가치는 떨어진다. 그러므로 프로젝트의 가치가 빠르게 커지지 않는다면 토큰 오너는 손해를 볼 수 있고 심한 경우 모두 가버넌스 토큰을 매도하고 떠나려고 하면서 시가총액이 폭락할 수도 있다.

따라서 비용 통제를 하려면 리워드로 주는 가버넌스 토큰을 줄여야 하지만 그렇게 하기 쉽지 않다. 리워드를 주지 않으면 가버넌스 토큰의 가치가 일시적으로 방어될 수 있다. 하지만 현재 대부분의 defi 프로젝트들은 사용자들에게 비슷한 기능을 제공하고 있어 차별점이 없는 상황이다. 다른 defi 프로젝트들이 리워드를 주는데 혼자 주지 않는다면 경쟁력이 악화되어 오히려 프로젝트의 가치가 하락할 수도 있다.

정리하면 회사는 잉여 인력 감축이나 연봉 삭감 등 비용을 통제할 수 있는 요소가 많지만 크립토 프로젝트는 그렇지 않다.

6-2) 가버넌스 토큰의 배당을 쉽게 늘릴 수 있는가

Defi 사용자로부터 얻은 수익은 보통 LP fee, 가버넌스 토큰 배당, 트레저리에 할당된다. 가버넌스 토큰의 배당을 늘린다는 것은 LP fee 혹은 트레저리에 배정되는 금액을 줄인다는 것이다. 트레저리 배정 금액을 줄여 가버넌스 토큰의 배당을 늘리는 것은 가버넌스 토큰의 가치에 도움을 주지 못한다. 트레저리는 DAO 소유이기 때문이다.

따라서 가버넌스 토큰의 가치를 높이려면 LP fee를 줄이고 배당을 늘려야 한다. 하지만 LP에게 주는 fee를 줄이고 가버넌스 토큰의 배당을 늘리면 LP는 해당 프로젝트에 유동성을 공급할 유인이 떨어진다. 유동성이 마르면 defi 프로젝트의 경쟁력이 하락해 가버넌스 토큰의 가격은 오히려 하락할 것이다.

배당을 늘리면서 프로젝트 경쟁력을 유지하는 것이 어렵기 때문에 배당을 늘리는 방법 또한 선택하기 쉽지 않다.

7. 크립토에서 PEF 가버넌스의 한계

5번, 6번에서 다룬 전략 외에 크립토 프로젝트에 적용될 수 있는 좋은 PEF 전략이 있어도 실제로 실행이 될 수 있을지 의문이다. 주식의 경우 주주총회에서 결정된 안건이 실행이 되는 것을 법적으로 보장한다. 하지만 크립토에서는 결정된 프로포절이 실행된다는 것을 보장할 수 없다.

아비트럼 재단이 거버넌스 제안 투표 결과가 나오기 이전 ARB 토큰 세일을 진행했던 사례를 살펴보자. 프로포절 AIP-1은 아비트럼 재단이 750m 아비트럼 토큰을 판매할 수 있는 권리를 제공한다는 내용이 포함된 상태로 제안됐다. 이 프로포절에 대한 커뮤니티의 투표는 77% 이상 반대였다. 하지만 재단이 투표 결과를 기다리지 않고 재단에 할당된 토큰 중 50m ARB를 커뮤니티 승인 없이 스테이블 코인으로 바꿨다. 이는 프로젝트에 따라 가버넌스 프로포절의 찬/반 결과 여부와 상관없이 프로포절이 실행되거나 그렇지 않을 수 있다는 것을 보여준 예다.

그래서 PEF 전략을 펼치려면 해당 프로젝트가 통과한 프로포절이 무조건 실행이 되는 환경인지 확인해야 한다. 이 얘기는 프로젝트의 코드를 뜯어봐야 한다는 것이다. 그러나 투자자가 하나하나 이를 다 체크하는 것이 현실적으로 가능할까? 그렇게 할 능력과 시간이 있다하더라도 공개되지 않은 코드가 있으면 확신할 수 없다. 결국 trustless를 부르짖는 크립토씬에서 프로포절 집행을 어느정도 trust 해야한다. 현실 세계에서는 법을 믿고, 크립토에서는 프로젝트 팀과 다른 Degen들의 분석을 믿어야 하는 것이다.

제출한 프로포절이 스마트 컨트랙트에서 100% 실행이 되는 것을 확인해도 한계가 있다. 정말 모든 프로포절이 실행 가능할까? 예를 들어 내가 가버넌스 토큰을 100% 들고 있을 때 트레저리를 내 주소로 전부 보낼 수 있을까? 그렇지 않다. 미리 컨트랙트 상에서 함수로 정의되지 않은 기능들을 하려면 코드 수정 작업이 반드시 필요하다. 이 과정에서 프로젝트 코드 개발자가 따르지 않는다면 마음대로 하는 것은 불가하다. 함수로 정의되지 않은 프로포절의 내용을 스마트 컨트랙트의 코드로 옮기고 배포하는 과정은 아직 개발자의 수동 작업이 반드시 필요하기 때문이다.

OpenZeppelin에서 가이드한 스마트 컨트랙트를 살펴보자. OpenZeppelin은 안전한 스마트 컨트랙트를 짤 수 있도록 여러 코드 예시를 공개했다.

function propose(

address[] memory targets,

uint256[] memory values,

bytes[] memory calldatas,

string memory description

) public override(Governor, GovernorCompatibilityBravo, IGovernor) returns (uint256) {

return super.propose(targets, values, calldatas, description);

}propose 함수는 프로포절을 제안하는 함수이다. propose 함수의 인자 calldatas는 프로포절이 통과되었을 때 실행될 내용을 담고 있다. 예를 들어 transfer(<team wallet>, <grant amount>)가 인코딩되어 담겨있다면 프로포절이 실행되었을 때 <team wallet> 주소로 <grant amount>만큼 트레저리에서 그랜트가 전달될 것이다.

이는 프로포절에 담길 내용이 현재 컨트랙트에서 정의하고 있는 함수를 사용하는 것으로 제한된다는 뜻이다. 따라서 프로포절의 자유도가 높지 않아 PEF의 전략에 제한이 있을 수 있고 프로젝트 팀 개발자의 협조가 필요할 수 있다.

8. 결론

지금까지 다루었던 내용들을 정리하면 가버넌스 토큰은 주식과 달리 프로젝트의 가치를 담기 어렵다고 결론을 내릴 수 있다. 대부분의 크립토 프로젝트는 하방을 담보하는 자산이 시가총액에 비해 매우 작으며 Defi의 경우 가버넌스 토큰에 배당을 주는 것이 프로젝트의 경쟁력을 흔들 수도 있다. 무엇보다 주식과 달리 가버넌스 토큰으로 투표한 프로포절이 실행될 것을 담보하기 어렵고 자유도도 제한이 되어 있어 가버넌스로 플레이하기 어려운 구조다.

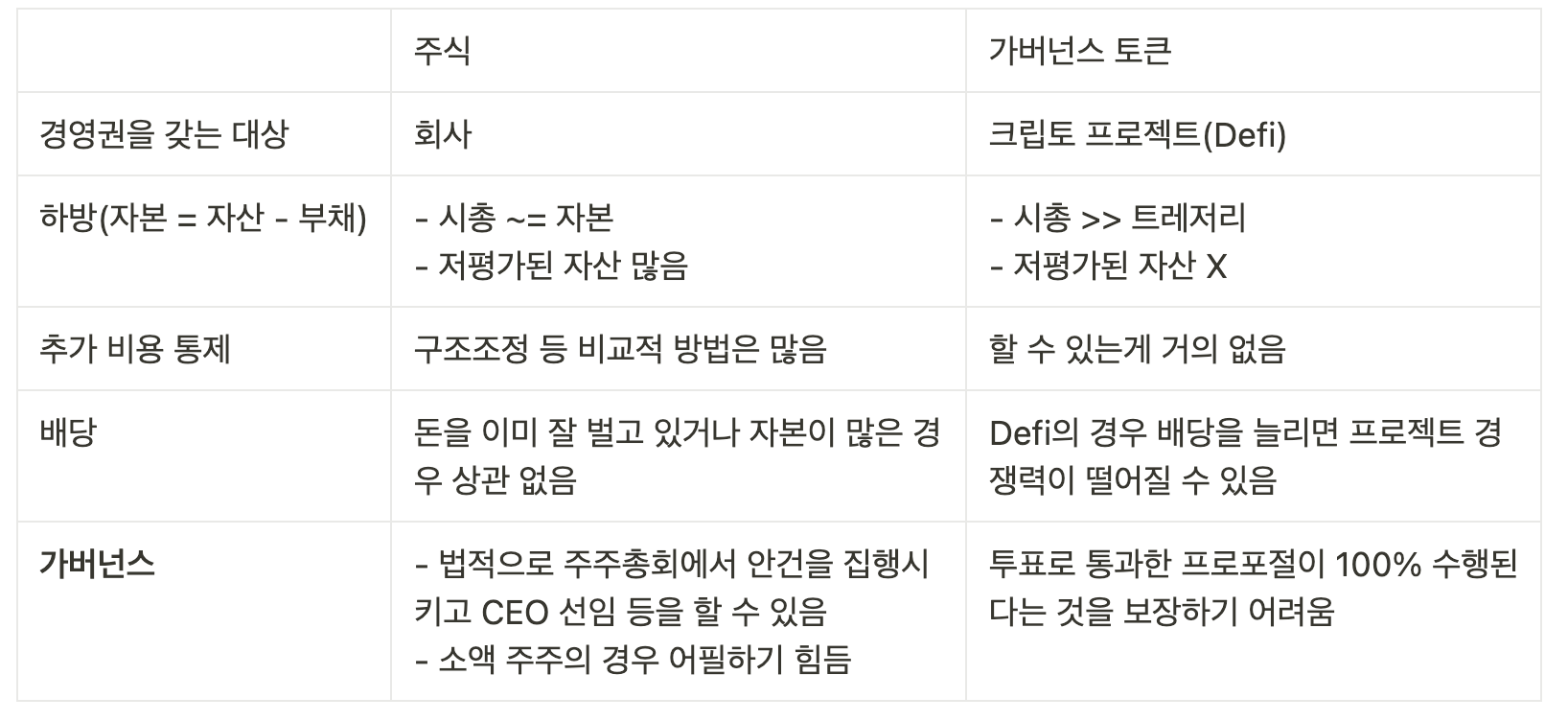

이 글에서 주식과 가버넌스 토큰을 비교한 것을 표로 정리하면 아래와 같다.

만약 크립토에서 web2 회사만큼 큰 프로젝트들이 많아진다면 “하방”과 “배당”은 해결이 될 수 있다. 프로젝트가 돈을 안정적으로 꾸준히 벌 수 있는 BM이 형성되고 시간이 지나면 자본이 쌓이기 때문이다. web2에서도 스타트업처럼 작은 회사들은 자산에 비해 큰 시총을 가지고 있고 배당을 줄 수 없다. 이런 회사들의 주식은 하방 및 배당 관점에서 보면 크립토의 가버넌스 토큰과 비슷하다고 할 수 있다.

그렇다면 프로젝트 성격 차이를 제외하고 가버넌스 토큰과 주식의 가장 큰 차이점은 무엇일까? 가장 큰 차이는 가버넌스라고 생각한다. 가버넌스에서 투표로 통과한 프로포절이 어떤 것이던 100% 수행된다는 것이 보장되면 경영권 프리미엄이 밸류에이션에 붙을 수 있다. “3. PEF 가버넌스 사례” 에서 다루었던 메디트, 한글라스 사례처럼 회사 경영에 도움을 줘 회사 밸류를 키운 사례를 크립토에도 적용할 수 있을 것이다.

크립토의 가버넌스에서 나오는 프로포절은 소규모 변화를 제안하는 것이 대다수이다. 예를 들어 돈과는 거리가 먼 탈중앙화 등 이념에 대한 프로포절이나 컨트랙트의 파라미터 변경, 자금 사용처 결정처 등이 주를 이룬다. web2의 가버넌스와 비교해보면 많은 사람들이 참여할 수 있다는 것이 장점이지만 프로젝트의 방향을 바꿀 정도의 프로포절은 나오지 않는다.

프로젝트의 개발 방향은 보유한 가버넌스 토큰과 관계 없이 개발팀의 결정대로 따라간다. 그래서 메디트나 한글라스처럼 지분의 절반 이상을 인수하여 프로젝트를 레벨업시키는 것이 어렵다. 유니스왑 v3, 커브 v2처럼 프로젝트가 크게 바뀐 케이스는 개발 팀이 공개한 것이다. 프로젝트의 큰 로드맵이 가버넌스에 의해 결정되는 경우는 거의 없다.

web2의 행동주의 펀드와 같은 플레이를 하기도 쉽지 않다. 가버넌스 토큰을 100% 가지고 있어도 프로젝트의 경영진을 바꾸는 것을 강제할 수 없다. web3에서는 “무시”하더라도 강제로 집행할 수 있는 방법이 없다.

[가버넌스 토큰의 가치를 올리기 위해 프로젝트가 해야할 일]

가버넌스 토큰의 가격에는 앞서 말한 플레이들을 못하는 디스카운트가 녹아있을 것이다. 이러한 디스카운트를 해소하려면 프로젝트가 프로포절이 통과되면 100% 집행하겠다는 것을 보장해야 한다. 아비트럼과 같은 사례가 나오지 않도록 프로세스를 최대한 자동화 해야하고 이를 유저들에게 모두 공개해야 한다. 또한 소스 코드 변경이나 경영진 교체와 같은 프로포절을 제시할 수 있도록 열어두고 팀이 이행하지 않았을 시 받을 페널티 등을 설정하면 이런 디스카운트를 좁힐 수 있을 것이다.

[Reference]